近年来,新疆依托能源资源优势,硅基材料产业“狂飙”式发展,形成了工业硅、多晶(单晶)硅、有机硅产业集群。工业硅作为产业链中游支柱,更是为新疆发展提供强大助力。本文Mysteel将回顾2023年新疆市场情况,从工业硅新增产能、成本趋势、多晶硅走向等展望2024年新疆工业硅市场。

新疆共有工业硅企业27家,主要分布在伊犁、石河子、吐鲁番、哈密、昌吉等区域,其中伊犁地区硅厂较多,有13家,但整体规模较小;昌吉和石河子地区为龙头硅厂盘踞,合计产能82万吨,占比新疆40%,哈密吐鲁番地区新增产能较多,集中度较高。

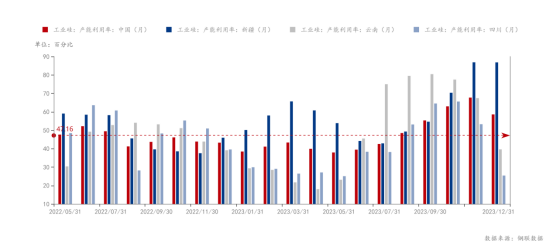

新疆采取火力发电生产模式,电力供给相对较为稳定,此外新疆煤炭资源较为丰富,大型硅企应用自备电厂发电与全煤工艺生产,因此新疆企业产能利用率明显高于云南、四川,同时高于全国中等水准,常年处于高开工率状态,起伏波动远小于川滇等丰枯水季区域。

新疆产区工业硅成交方式主要为:固定长单交易、贸易、出口,成交方式相对固定。新疆下游企业较为密集,产能占比较大,当地大部分工业硅厂商均以供应当地多晶硅企业为主,其次供应有机硅企业,本地区域消耗占比60%左右,且大部分企业都有固定订单的习惯,其次零售订单销往区域主要以华北(天津交割库)、华东(浙江、江苏期现商)为主。

随着全国区域电力市场化改革,各地电价均有某些特定的程度上升,新疆地区电价近两年从0.25元/度攀升至0.30-0.35元/度,直至23年底,伊犁地区部分硅企电价成本升至0.40元/度,电力成本优势力度大幅度的降低。同时根据Mysteel12月调研,新疆多地出现电力紧张迹象,并启动重污染应急响应,为减轻污染峰值,降低污染维持的时间,前期伊犁已有部分硅厂限时生产,后伊犁市伊东工业园4家硅厂停炉,涉及9台小炉型矿热炉,日影响产量在200吨左右。

随着工业硅价格一路走低,加之硅石成本升高,运力紧张问题进一步加剧,导致原本可常年维持生产的新疆硅企也难抵成本倒挂压力,被迫停产检修,硅企倒亏成本在0-1415元/吨区间。三季度初运力紧张问题稍缓,电极精煤等原料价格下降,原料端给予硅企一定缓解,倒挂局面开始扭转,8月随国家宏观利好政策落地,工业硅期现行情走势逐渐分化,套利空间打开,加之大厂调涨操作频繁,硅价一路向好,利润随之上升,新疆中小型硅厂利润空间在1500-2500元/吨。

2023年工业硅待投产产能超百万吨,但因工业硅价格一路走低,从业者看空后市,以及环保等有关政策影响,实际投产并不及预期。部分24年待投产能如下:

尽管我国硅石总储量相对丰富,但高品位硅石较少,二氧化硅含量多集中在96%-99.9%,高纯石英砂资源稀缺。新疆产区更是如此,疆内已发现的硅质原料(石英石、脉石英、石英砂岩和石英砂)矿点140处,冶金用石英岩、脉英石23处,保有储量1919.45万吨,可用于生产工业硅的硅石矿仅有几处,同时硅石资源开采近年开始受到制约,硅石逐步难以满足疆内硅厂使用,更难满足产业高质量发展。因而多数企业选择外购硅石,但因新疆区域低处西北位置偏远,原料及产品营销售卖物流成本比较高,每逢夏季物料丰富、冬季雨雪影响时,运力加大且向别的物料倾斜,导致运费上调,由正常的300-350元/吨上调至800-900元/吨,同时由于原料运输进来的不及时性,也会不同程度影响到生产和炉况,进而造成成本抬高。

在三大下游中,2023年多晶硅行业成为工业硅主要需求下游,2023年多晶硅产能约250万吨,同比涨幅在129%,产量约150万吨,同比涨幅在76%。随着多晶硅新增产能的持续爬坡,2023年下半年多晶硅价格会出现了快速下跌,利润空间不断受到压缩,但多晶硅行业发展前途广阔,相对仍有较高毛利,加之政策的大力倾斜,整体行业开工率仍能继续保持高位,预计2024年对工业硅需求量仍有65万吨的增加,需求预测涨幅在8%,对硅价走向仍有一定把控。

四、总结:新增产能的持续爬坡过剩、成本抬高、电力市场的不确定性、与下游需求能否适配能问题都将给新疆区域工业硅产业高质量发展带来挑战,但同时利好因素也需要我们来关注:多晶硅产能继续释放,带动工业硅需求维持向好,供求结构趋紧,一二季度煤炭价格有下降带来的压力,盘面有向上修复空间等。新疆工业硅机遇挑战共存,硅企当在季节性特征淡化、新增产能持续释放等市场环境变化下寻求更适合的发展思路。